かんとこうブログ

2024.02.28

日本の貸借対照表についてIMFの報告書には何と書いてあったか? その1

昨日は単に数値だけをご紹介しましたが、今日は日本の財政についてIMFが何と言っているかということをご紹介したいと思います。2019年に書かれた報告書で、かなり長くかつ専門外なので、誤訳などもあるかもしれませんが、紹介させてもらいます。全文の紹介は無理ですので、結論部分をすこしずつご紹介しながら、補足を付け加えるという方式でご紹介していきます。報告書全文は下記URLからご覧ください。本文は英語ですので、日本の公共機関名の和訳が不適切な場合があるかもしれませんが、ご容赦ください。それではご紹介を始めます。太字部分は、報告書記載文の和訳です。

https://data.imf.org/?sk=82a91796-0326-4629-9e1d-c7f8422b8be6&sid=1552596476778

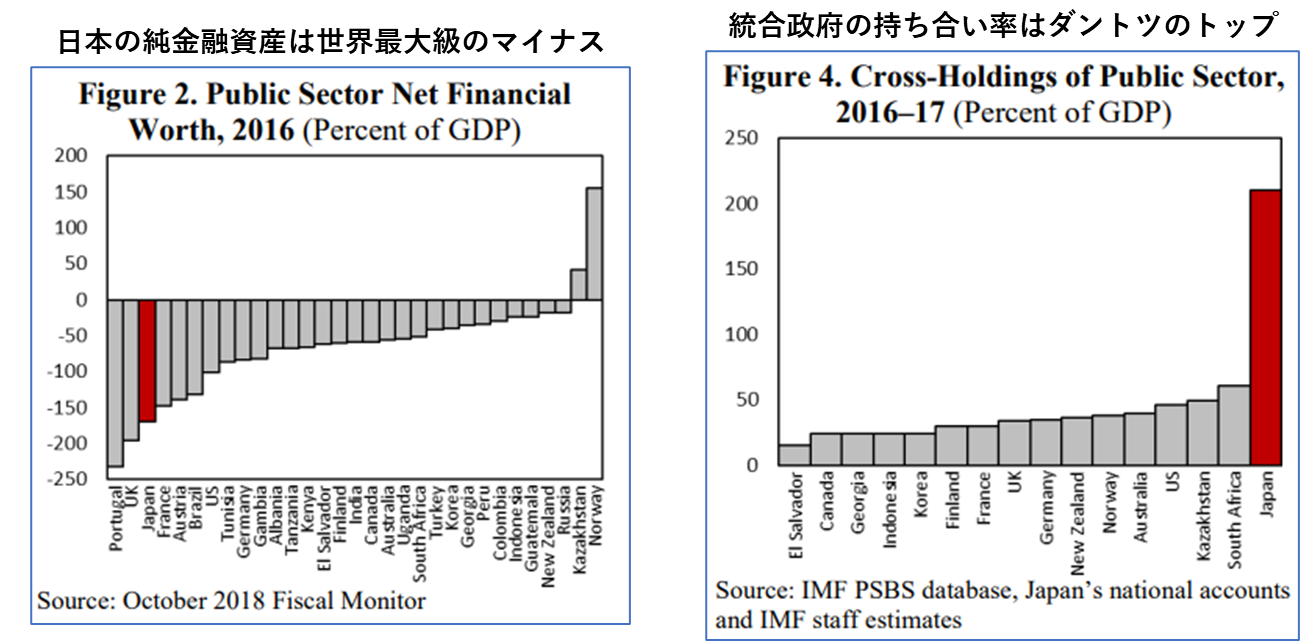

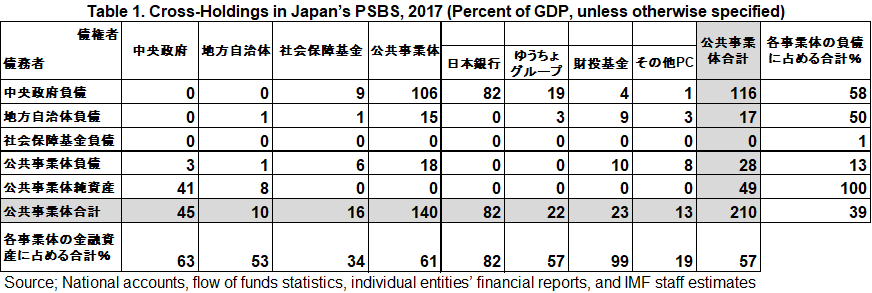

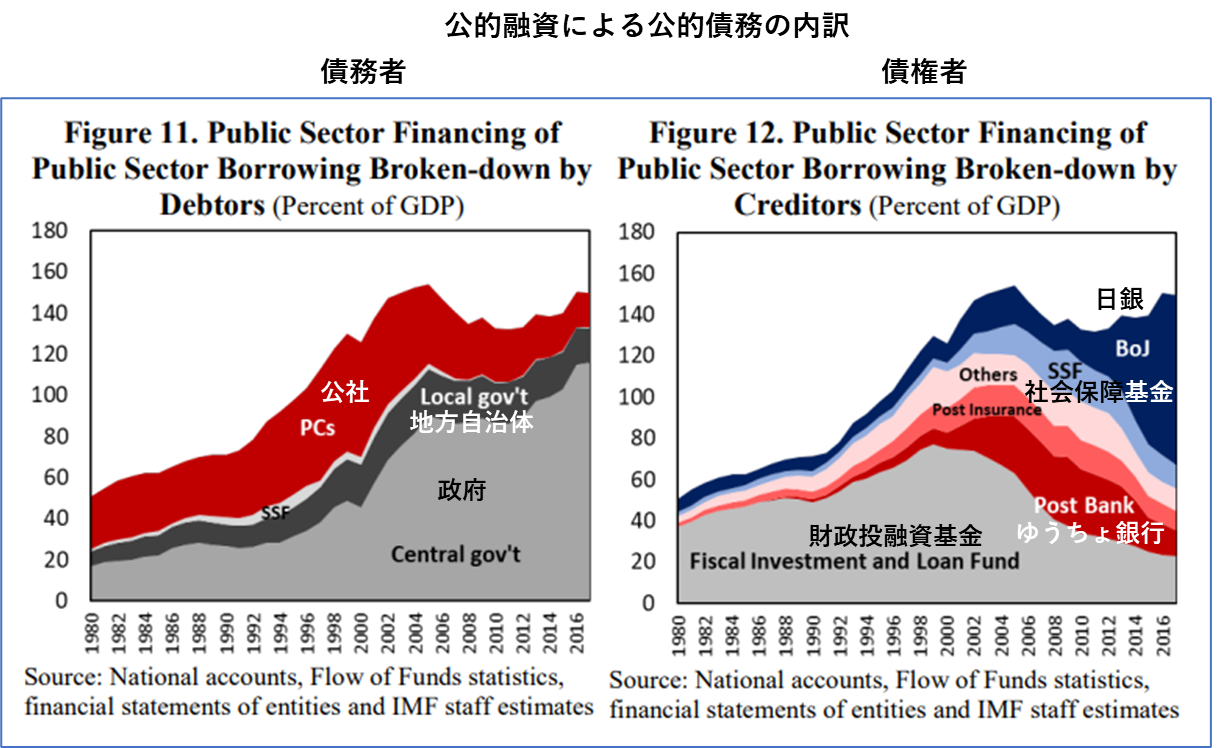

公共部門間の持ち合い状況を示す一覧表をご覧ください(下表)上右図では、持ち合い金額(GDP比)が210%に達していますが、その内訳が示されています。

「②日本の PSBS の最も興味深い特徴は、公的部門の借り入れに対する公的部門の融資による持ち合いの規模である。持ち合いの規模は、2017 年時点で GDP の 210% に達しており、これは、公共部門の借入の半分以上が公共部門自体によって資金提供されているという事実を物語っている。」

日本の統合政府の貸借対照表の特徴は、公的負債の大きさと公的機関どうしの持ち合い率の高さであり、公共部門の借入の半分以上が公共部門自体によって資金提供されていることを物語っていると書かれています。

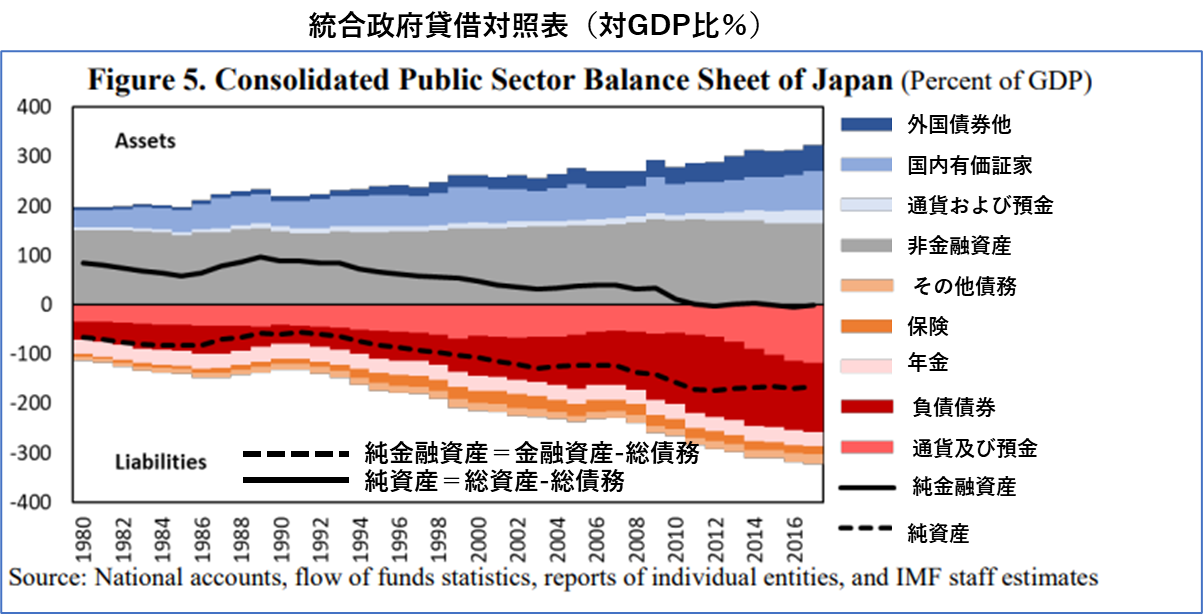

「③公共部門の純資産は、ピークだった1989年のGDPの97%から近年はほぼゼロにまで減少している。 純資産と純金融資産の差異は、公共部門の資産の大部分が非金融資産で構成されており、非金融資産は流動性が低く、市場性が低いことを示している。」

統合政府の貸借対照表の推移については昨日もご紹介していますが、本報告書には少し別な視点からの指摘もありました。下図で説明します。

ここで注目は純金融資産の推移で、「公共部門の純資産は、ピークだった1989年のGDPの97%から近年はほぼゼロにまで減少」したとあり、確かにそのようになっています。純資産(=総資産-総負債)がプラスマイナスゼロであっても資産のほとんどが売却や現金化が難しい非金融資産であるという指摘もあります。上図は、こうした点を見事に1枚の図で表しています。黒の実線で示された純資産は、バブル期以降ちょうどGDP分ほど減少し、黒の破線で示された純金融負債は、2017年でGDPのマイナス165%にまで膨れ上がっています。

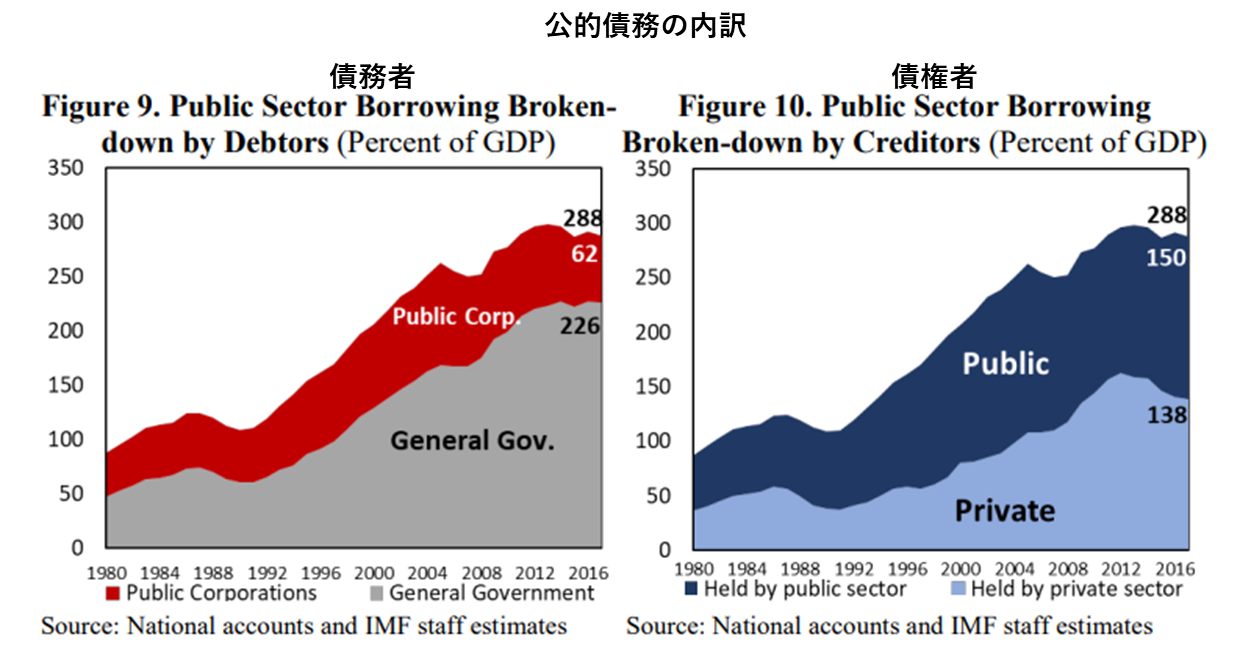

これをさらに公的融資のうちの公的機関が債権者の場合に限ってみるとグラフの中央である2000年を境に債務者では政府が割合を増しており、債権者では財政投融資基金が割合を減少させ、ゆうちょ銀行や社会保障基金などへ多様化していることがわかります。

上のまとめでは「1990 年代までは財投制度は財務省に対し、政府や公共企業の資金需要を満たすメカニズムを提供していた。 郵便貯金と年金貯蓄はすべて財政投融資を通じて公的部門の融資に振り向けられた。」と説明されています。それが、2000年の改革により国債を日銀が買い取ることが可能となり、公的債務の債権者が代替わりしました。

公的融資を受けた公的債務の内訳を見ると、債務者では政府の割合が増え、債権者では財政投融資基金の割合が減少し、ゆうちょ銀行や社会保障基金(SSF)などの割合が増え多様化し、2012年以降では日銀の割合が増えています。

どうしてこのような変化が起きたのか、その理由はゆうちょ銀行と財政投融資基金(FILF)の貸借対照表の推移をみると明確に理解できるのですが、ここから先は明日ご紹介することにします。